支出アップ・収入ダウンするのはこんな家庭

- 現在夫婦共働きで、将来はどちらかが仕事を辞める予定の家庭

- 現在夫婦共働きで、将来妻の勤務量を減らす予定の家庭(正社員から派遣社員やパートになる)

- 現在共働き夫婦で、子供ができたら産休や育休をとったり、時短勤務になる可能性がある家庭

- 将来、独立や転職を考えていて収入が現在より少なくなる可能性のある家庭

- これから子供の教育費が増える家庭

長い返済期間は避けよう

返済期間を長くするとその分毎月の返済額が少なくなるので、できるだけ長い返済期間で借りておいて、貯金を貯めてから繰り上げ返済をしようと考える人は多いです。

しかし、今後収入が減ったり支出が増えたりするのであれば、繰り上げ返済のための貯金は難しくなることが考えられます。

退職時に退職金で一括返済を、と考える人もいますが、今の時代は退職金はあまりあてにしないほうが無難です。

もし退職金が出ても、老後資金として確保しておいたほうがいいでしょう。

金利タイプはどう選ぶ?

将来、家計の負担をできるだけ少なくしたいのであれば、毎月の返済額が増えない全期間固定金利型がおすすめです。

元利均等返済で返済した場合、返済期間は一定になるので安心です。

返済額を一定にするために全期間固定金利で借りると、低金利の恩恵が受けられない……という場合は、借入額のうち一部を変動金利にする方法があります。

その場合、家計が変化するまでの間に、低金利の恩恵を受けつつ繰り上げ返済と併用しなら返済しましょう。

金利が上昇傾向であれば、金利が上がる前に変動金利の方を優先して返済します。

反対に下降傾向であれば、変動金利の方は金利が下がってから返済した方が得なので、固定金利の方を先に繰り上げ返済すると効率的です。

また、共働きであれば、ペアローンを利用する方法もあります。

たとえば妻が10年後に仕事を辞めるのであれば、妻の借り入れを変動金利型の10年返済にしておけばOKです。

家計の変化に対応するには?

あと5年で共働きを辞める予定だったり、あと10年で子供が大学に進学して教育費の負担が増える予定だったり、家計の変化の時期が分かっているのであれば、事前にそれに備えた借り方をしましょう。

借入額の設定

住宅ローンを借りる際のポイントとして、どのくらい借入したらいいかを事前に確認しておくことをおすすめします。

将来、具体的にどのくらい家計に変化が出てくるのかを分かっているのなら、実際に収入が減ったり支出が増えたりしたときでも無理なく返済できる金額がどのくらいなのかを考えましょう。

そして、その金額を毎月返済額の上限にしておくといいです。

早めに繰り上げ返済

上記のようにあらかじめ毎月返済額の上限を決めておくのもいいですが、もし余裕があるのなら、収入ダウン・支出アップするまでの間は繰り上げ返済に励むのがいいでしょう。

利息を少しでも軽減させたいので、当初の毎月返済額に無理がないのであれば、できるだけ期間短縮型を優先して検討しましょう。

余裕がない場合=返済額軽減型将来的に住宅ローンの返済が家計を圧迫するかも……という心配があるのであれば、返済額軽減型を選んだほうが負担が少ないです。

繰り上げ返済についての記事はこちら

-

-

総支払額が大幅ダウン!繰り上げ返済を活用しよう

テツコさん、「繰り上げ返済」ってよく聞くけど、どういう意味なんですか? 住宅ローンを返済する上では、元金を早く返済して利息を減らすことが総返済額を減らすためのポイントになります。 そんなとき有効になっ ...

続きを見る

返済は元金均等返済で

元金均等返済は、元利均等返済で返す場合に比べて、返済スタート当初の返済額が大きくなってしまいます。

ただ、その当初の返済額が無理のない金額なのであれば、返済額が徐々に減っていく元金均等返済を選んだほうが将来の負担が少なくなります。

ただし、早期に多額の繰り上げ返済を予定しているのであれば、元利均等返済にしておいたほうが得な場合もあるので注意しましょう。

元金均等返済・元利均等返済についての記事はこちら

-

-

元利均等返済と元金均等返済、どっちがお得?

テツコさん、どうすれば返済額を最小限に抑えられるんですか? 返済額を抑えるためには、どんな方法で返済するかということが重要になってきます。 返済方法には2つのパターンがあるのですが、まず返済額を決める ...

続きを見る

住宅ローンを借りるなら「一括仮審査」が絶対オススメです。

住宅ローンをどの金融機関で借りたらいいのか?

色々調べて比較して、一番良い金融機関を選びたいですよね。

でも……

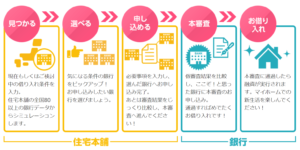

住宅ローンの審査には、仮審査と本審査の2段階があります。

もし仮審査に落ちてしまったら、その時点でその金融機関からは借りられません。

そうなったら、せっかく悩んだ時間が無駄になってしまいますよね。

こんなふうにならないために、一括仮審査がオススメなのです。

一括仮審査って?

「住宅本舗」を利用すれば、約80の金融機関の中から最適なところを選んで、最大6銀行に一括で仮審査を申し込めるんです!

一気に複数の金融機関で仮審査を行えば、仮審査が通った金融機関の中から一番良い金融機関を選んですぐに本審査に進むことができますね!

住宅本舗を使えば……

- 複数の金融機関に一括で仮審査を申し込めるから、スピーディーに進められる

- 金利や事務手数料など、それぞれの金融機関をじっくり比較して一番良いものを選ぶことができる

- WEBから入力するだけで簡単に仮審査に申し込める

一番良い金融機関を見つけるために、まずは気軽に申し込んでみましょう!