頭金づくりの救世主!親からの資金援助

これで自己資金の負担が少し減らせます。

でも、お金をもらった時にかかる贈与税のことも忘れないでくださいね。

住宅購入においてとても重要な存在、頭金。

そんな頭金の準備は、積み立てをしたり財形貯蓄を使ったりしてコツコツ貯めていくのが王道です。

でも、両親や祖父母から資金援助を受けられるのであれば、ありがたく援助を受けてしまうのもひとつの選択です。

不動産流通経営協会が行った調査によると、実は新築購入者の19.5%、およそ5人に1人が親からの贈与を受けていることが分かっています。

親から援助してもらって住宅を購入することは、まったく珍しいことではないんですね。

また、平均の贈与額は884.5万円。

かなり高額な贈与を受けています。

住宅購入の上で、親からの贈与が頭金作りに大きく影響していることがわかります。

贈与税の負担を減らす方法は?

通常、個人から財産をもらったときには贈与税がかかります。

贈与税の金額は、贈与された金額に応じて10%~55%。

ですが、贈与税は一定額までなら控除を受けることができます。

贈与税の課税制度には、暦年課税制度と相続時精算課税制度の2種類があります。

それぞれどのように控除を受けられるのか見ていきましょう。

暦年課税制度

暦年課税制度では、年間110万円までは贈与税が免除されるという基礎控除が認められています。

110万円までの贈与であれば税務署に申告する必要はありません。

110万円以内なら、税金を気にすることなく贈与が受けられるわけです。

また、それとは別に、住宅目的の贈与税の非課税枠というものがあります。

子の贈与税の非課税枠は、2015年から大幅に拡大されました。

非課税となる金額は、2016年1月~2020年3月は700万円となっています。

さらに物件の耐震性や省エネ性が一定の基準を満たしていると認められた場合は、そこにさらに500万円が上乗せされます。

この制度をうまく活用することができれば、従来の控除額110万円と合わせて最大1,310万円まで、税金を払わずに贈与が受けられます。

住宅取得目的の贈与非課税額

| 契約日 | 一般住宅の非課税額 | 耐震・省エネ住宅の 非課税額 |

| 2016年1月~2020年3月 | 700万円 | 1200万円 |

| 2020年4月~2021年3月 | 500万円 | 1000万円 |

| 2021年4月~2021年12月 | 300万円 | 800万円 |

ただし、贈与税の非課税枠は、

- 用途はあくまでも「住宅購入」であり、土地購入のみに資金を充てる場合は対象外

- 資金ではなく、建物そのものを贈与してもらう場合は対象外

なので注意してください!

相続時精算課税制度

住宅を購入する時に親から資金援助を受ける方法として注目度が高いのが、相続時精精算課税制度です。

相続時精算課税制度では、お金をもらった時点では、2,500万円までいったん非課税となります。

2,500万円を超えた部分に関しては、一律20%の贈与税を支払います。

そして、その後相続が発生したときに、相続税と贈与税を合わせて再計算するという仕組みになっています。

いずれ相続で引き継ぐ財産が親にあるのなら、住宅購入や教育資金でやりくりが厳しい時期の子供に譲った方が何かと活用できます。

この制度は、そのような贈与については税金面で配慮しよう、という趣旨から生まれたものなのです。

住宅取得目的ならさらに大型の資金援助が受けられる

相続時精算課税制度は、先ほど説明した「110万円の基礎控除」または「住宅購入時における贈与税の非課税枠」と併用することができます。

これによって、相続時精算課税制度を利用すれば、いったんは最大で3,700万円まで税金を払わずに資金援助を受けることができるのです。

さらに2013年度に税制が改正されたことで、制度の適用範囲が拡大されました。

これによって、親から子への贈与だけではなく、祖父母(60歳以上)から、孫への贈与にも使えるようになり、より大型の資金援助が受けられるようになりました。

ただし、相続時精算課税制度を選択すると、「暦年課税制度を使った年間110万円までの贈与」と「住宅購入時の贈与税非課税枠」は同時には受けられなくなります。

将来的に発生する相続との兼ね合いを考えながら利用することが重要です。

贈与ではなく借金する場合はどうなる?

両親から贈与してもらうことはできなくても、貸してもらうことはできるといった場合、税務署には注意しなければいけません。

税務署から「本当は借金ではなく贈与じゃないの?」と疑われないようにしましょう。

贈与とみなされてしまった場合、贈与税を払わなくてはならなくなってしまいます。

親子であっても借用書は必須!

税務署に疑われないための対策として、まずは、借用書を作ることが大切です。

借用書を作る際には、形だけの借用書になってしまわないように、金利・返済方法などを明確に設定して記載しておきましょう。

毎月(もしくは年に何回など)、返済計画に沿って利息とともに親に返済していきます。

また、返済の際は会ったときに手渡しで返すのではなく、銀行または郵便局などへの振り込みで行いましょう。

その方が、確実に返済の証拠が残りますし、トラブルを避けることもできるので安心です。

親子関係なのに堅苦しくて面倒くさい!と思われるかもしれません。

ですが、これらが大切なのは、あとで税務署に聞かれたときに「贈与の特例を受けるために申告している」「本当に借りてちゃんと返済している」ということを客観的に証明しなくてはいけないからです。

贈与を受けるにしても借りるにしても、面倒な手続きを怠ってはいけないのです。

税務署からの「お尋ね」

なぜ親子間のお金のことなのに税務署に知られてしまうんだろう?と疑問に思われる方も多いと思います。

実は、何人かに一人は、マイホームを購入すると「購入した資産についてのお尋ね」という書類が税務署から届くのです。

その書類には、「物件の価格はいくらか、頭金の金額はいくらか、ローンの金額はいくらで、どこの銀行(支店まで)の誰の名義の口座からいくら頭金として使ったか」など、かなり細かい部分まで記載するようになっています。

ちゃんと返すつもりのお金であっても、それを証明することができなくては、あとで嫌な思いをするかもしれません。

親子間であっても、きちんと利息をつけて計画的に返済することが大切です。

上手に活用していきましょう!

まとめ

- 親から援助を受ける場合は、贈与税の控除制度を活用しよう

- 住宅購入が目的の贈与なら、さらに大幅な控除が受けられる

- 贈与ではなく借りる場合は、税務署からのお尋ねに注意!

住宅ローンを借りるなら「一括仮審査」が絶対オススメです。

住宅ローンをどの金融機関で借りたらいいのか?

色々調べて比較して、一番良い金融機関を選びたいですよね。

でも……

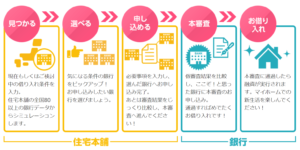

住宅ローンの審査には、仮審査と本審査の2段階があります。

もし仮審査に落ちてしまったら、その時点でその金融機関からは借りられません。

そうなったら、せっかく悩んだ時間が無駄になってしまいますよね。

こんなふうにならないために、一括仮審査がオススメなのです。

一括仮審査って?

「住宅本舗」を利用すれば、約80の金融機関の中から最適なところを選んで、最大6銀行に一括で仮審査を申し込めるんです!

一気に複数の金融機関で仮審査を行えば、仮審査が通った金融機関の中から一番良い金融機関を選んですぐに本審査に進むことができますね!

住宅本舗を使えば……

- 複数の金融機関に一括で仮審査を申し込めるから、スピーディーに進められる

- 金利や事務手数料など、それぞれの金融機関をじっくり比較して一番良いものを選ぶことができる

- WEBから入力するだけで簡単に仮審査に申し込める

一番良い金融機関を見つけるために、まずは気軽に申し込んでみましょう!