自分にとって購入可能な物件の価格はどのくらいになるのかを確認しておきましょう。

購入可能な物件価格は、次のように考えることができます。

購入可能な物件価格 = 頭金 + 返済可能な借入額

頭金は「購入前」の資金計画、返済可能な借入額は「購入後」の資金計画によって決まってきます。

この記事では、「頭金」について詳しく説明したいと思います。

頭金~購入前の資金計画~

購入するまでの資金計画を立てることで、頭金をいくら準備できるが分かってきます。

頭金が多ければ選択肢が広がる!

最初に用意する頭金は、多ければ多いほど良いです。

頭金を多く支払うメリットには以下のようなものがあります。

より良い家が買える

先ほどの式のように、購入可能な物件価格は頭金に借入額を足した合計と考えられます。

つまり、準備することができる頭金の金額が大きいほど、購入可能な物件の価格も大きくなります。

そうなれば、より条件の良い物件にも手が届くようになり、物件選びの選択肢が広がります。

借入額を抑えられる

頭金を多く準備できた分、高い物件を購入するのではなく、借入額を抑えて支払う利息を少なくするということもできます。

そうすれば購入後の毎月の返済が楽になりますし、その分ほかのことにお金を使うことができます。

このように、頭金の額が増えるほどいろいろ選択肢が増やすことができます。

そのためにも、はじめにどれくらいの頭金を準備できるのかを把握することが大切です。

準備できる頭金を把握しよう

購入までの資金計画として、自分が頭金をいくらくらい準備できるのかを把握しておくことが大切です。

頭金の金額は次の3つを合わせたものになります。

頭金 = ①現在の貯蓄 + ②購入までの積立額 + ③親からの援助資金

①現在の貯蓄

頭金の元となるのは、現在の貯蓄です。

大切なのは、その貯蓄の中で使う予定のない資金がいくらあるかということです。

車の購入や学費などのために貯蓄していた資金は別にしておく必要があります。

また、ここでは住宅購入の際にかかる諸費用なども別途用意しておきます。

諸費用についてのおすすめ記事

どんな種類の諸費用があるか解説しています!

-

-

忘れないで!住宅ローンを借りる時の諸費用いろいろ

忘れがちな諸費用もチェック! はぁ…… 住田さん、何だか落ち込んでますね。 ネット通販ですごく安い商品を見つけたんですよ。でも消費税が入ると結構金額が上がってしまったり、送料も思いのほか高かったりして ...

続きを見る

新築戸建てと中古物件、それぞれにかかる諸費用について解説しています!

-

-

家の種類によってかかる諸費用が違う!?

住宅によって異なる諸費用 住田さんは、一戸建てを買うんですか?それともマンション? やっぱり戸建てに住みたいなあ。新築にするか中古の家を買うかも悩んでいます。中古の方が安く買えるからやっぱり魅力的だし ...

続きを見る

住宅購入に関わるいろいろな税金について解説しています!

-

-

住宅購入にかかる税金をチェック!

嫌いな言葉ランキング1位は「税抜」かな。 急にどうしたんですか。 だって、税抜9800円だったら、税込10584円でしょ。 桁数が変わっただけでなんだかすごく金額が上がった気分になりませんか? また通 ...

続きを見る

②購入までの積立額

今すぐではなく数年後に住宅を購入する場合や、新築物件の完成までに時間がかかる場合は、きちんと毎月の積立を行うことによって、まとまった資金を準備できます。

たとえば、5年後に家を買う予定で毎月5万円ずつ貯蓄した場合、利息を考えなくても300万円の頭金を準備することができます。

購入までに積立金額を増やすポイントは、

- 早くから準備すること

- 期間によって金融商品を選ぶこと

の2点です。

早めの準備は不可欠

先ほども説明した通り、頭金は多すぎて困るということはありません。

いつ家を購入するか明確には決まっていないとしても、早めに準備を始めておいた方が、当然積立金も貯まります。

例えば、頭金を1000万円貯めたいと思った場合、積み立ての期間が5年しかなければ、毎月約17万円も貯蓄しなければなりません。

15年で貯めようと思えば、毎月5.5万円で負担が軽くなります。

準備期間が長いなら資産運用を

もし、頭金を準備する期間を長く設定しているのであれば、多少リスクをとった金融商品を選択することも可能です。

準備期間が短い場合だと、預貯金などの元本割れのない金融商品を選ばなければいけません。

でも、10年以上後に住宅購入を検討していたりと準備期間が十分長いのであれば別の金融商品を利用するのもひとつの手です。

確実に貯まる貯金は毎月一定金額準備し、さらに余裕があるのであれば、それに加えて株式や債券などリスクをとった運用を行い、より多くの頭金準備をすることも可能です。

分散投資でリスクを減らす

もちろん、株式や債券は値上がりが期待できる一方、値下がりするリスクもあります。

そこで「分散投資」という考え方が必要になってきます。

分散投資とは?

投資リスクを軽減させるために、複数の銘柄や金融商品に分散して投資したり、購入するタイミングをずらしたりすること

1つの銘柄に集中したり、一気に投資を行ったりすると、失敗すれば大きな損失を抱えるリスクがあります。

分散投資をすれば、仮にそのうちの1つが値下がりしたとしても、他のものでカバーすることができるというメリッ卜があります。

ただ、先ほども述べたように、基本的には家の購入までの期間が10年以上あり、預貯金以外に余裕があって毎月積み立てできる方におすすめします。

③親からの援助資金

中には、上記2点に加えてさらに親から援助を受けるという方もいるでしょう。

その場合は、より頭金を多く準備することができます。

親から資金援助をしてもらう方法は、以下の3つのパターンがあります。

- 贈与してもらう

- 共同購入という形にする

- 借りる

それぞれについて、注意するポイントを見ていきましょう。

贈与してもらう

まずは、贈与してもらう場合です。

通常、個人から財産をもらったときには「贈与税」という税金がかかります。

ですが、住宅購入資金に関する親からの贈与については、様々な特例があります。

この特例を利用すれば、贈与税がかからずに頭金を準備することもできます。

基礎控除として、贈与税は、年間110万円までなら免除されることになっています。

それに加え、一定金額までなら贈与税が課されない「贈与税の非課税枠」があります。

非課税枠について注意するポイントとしては、

- 用途はあくまでも「住宅購入」であり、土地購入のみに資金をあてた場合は適用外

- 土地や建物などの現物を贈与してもらう場合は適用外

ということです。

共同購入という形にする

資金援助を受けた分は親の持分として、共同購入という形にする場合です。

不動産の名義を複数にして、誰がどのくらいの割合を所有しているかを示したものを持分といいます。

所有権の持分登記の際には、資金の出所と持分の関係を明確にする必要があります。

単純に親と半分ずつ所有するという登記ではいけません。

「お金を出した人と所有者が違う」ということがないようにしましょう。

間違った持分登記をすると、贈与とみなされて贈与税が課税されてしまいます。

持分は、購入資金を実際に誰がいくら用意したかによって決まります。

持分の割合は、次の計算式で求めます。

持分割合 = 出した資金(借入金を含む)÷ 不動産の購入代金

たとえば、5000万円の物件を、

①自分の預貯金500万円

②銀行からの借入2500万円

③親の預貯金2000万円

で購入するとします。

すると、①②は自分の資金、③は親の資金ですから、持分割合は、自分が6割、親が4割ということになります。

注意ポイント

親から出資してもらう場合だけではなく、夫婦間で資金を出し合って購入する場合も同様です。

持ち分登記には気をつけましょう。

借りる

親から資金を借入して頭金にあてる方法です。

ただし、注意しなくてはならないのが、「返さなくてもいいよ」とか「お金が貯まったら返してくれればいいから」と言われて、何の手続きもなしに借りっぱなしになっているケースです。

この場合は借入ではなく「贈与」と見なされ、贈与税が課税されてしまう可能性があります。

そうならないために、たとえ親子という間柄でもきちんと借入についての取り決めをしておく必要があります。

その際、以下のポイントに注意しましょう。

契約書を作成する

お金の貸し借りを規定した契約書である「金銭消費貸借契約書」(一般的には借用書と言われる)を交わしておきましょう。

形式は特に決まっていないため、手書きのものでも構いません。

契約書作成の際には以下のポイントに気を付けてください。

- 借入金額、利息、返済期間などの借入条件をちゃんと記載する

- 借入金の金額に応じて収入印紙を貼り、消印する

一定の利息をつける

お金の貸し借りなので、当然利息が発生します。

利息がなかったり、市中金利と比べて極端に低かったりすると、借りる人にとって経済的利益が生じてしまうため、贈与税が課税される可能性があります。

利息の金額にも注意が必要です。

契約書に従って、毎月確実に返済する

返済方法は、「持参払い」よりも「振込」が望ましいです。

預金通帳に記録を残すことで、確実に返済したという証拠を残すことができるため、トラブルを避けることができます。

返済は原則、借りた翌月から行います。

異常に長い据置期間(1~2年後など)は設けないほうがいいです。

親の年齢を考慮した返済期間にする

返済期間は、親の年齢を考慮して常識的な範囲で設定する必要があります。

例えば、70歳の親から35年返済で借入れを行うのは非常識ですよね。

完済年は、親の年齢が80歳くらいまでになるように設定しましょう。

親からの借入を贈与とみなされないように、これらのことは必ず守るようにしましょう!

あわせて読みたい記事

-

-

支払金額が大きく変わる!「頭金」はいくら用意する?

住宅ローンを借りるときは、最初に用意する頭金が必要ですよね。 どのくらい必要なんだろう?少なくてもいいんですか? 頭金をどのくらい用意できるかということによって、その後の返済のしやすさや、支払い総額に ...

続きを見る

まとめ

- 頭金が多いほど、住宅購入の選択肢が広がる

- 家計や購入時期に応じて、積立金で頭金を増やそう

- 親から援助を受けるパターンは3つ。贈与税に注意!

住宅ローンを借りるなら「一括仮審査」が絶対オススメです。

住宅ローンをどの金融機関で借りたらいいのか?

色々調べて比較して、一番良い金融機関を選びたいですよね。

でも……

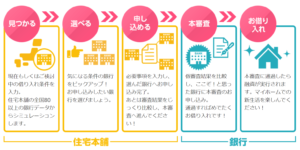

住宅ローンの審査には、仮審査と本審査の2段階があります。

もし仮審査に落ちてしまったら、その時点でその金融機関からは借りられません。

そうなったら、せっかく悩んだ時間が無駄になってしまいますよね。

こんなふうにならないために、一括仮審査がオススメなのです。

一括仮審査って?

「住宅本舗」を利用すれば、約80の金融機関の中から最適なところを選んで、最大6銀行に一括で仮審査を申し込めるんです!

一気に複数の金融機関で仮審査を行えば、仮審査が通った金融機関の中から一番良い金融機関を選んですぐに本審査に進むことができますね!

住宅本舗を使えば……

- 複数の金融機関に一括で仮審査を申し込めるから、スピーディーに進められる

- 金利や事務手数料など、それぞれの金融機関をじっくり比較して一番良いものを選ぶことができる

- WEBから入力するだけで簡単に仮審査に申し込める

一番良い金融機関を見つけるために、まずは気軽に申し込んでみましょう!