- 借り手の年齢

- 住まいの状況

- 勤務先

- 役職

- 雇用形態

- 勤続年数

- 年収

- 資産の状況(預貯金額)

- 頭金の割合

- 担保となる物件の価値

住宅ローンの審査では、年収はもちろんのこと、雇用形態や勤続年数、職場での役職にいたるまで仕事についての項目がチェックされます。

職業や働き方は人それぞれですが、自分の条件で住宅ローン審査をパスすることができるのか気になっている方は多いと思います。

住宅ローンの審査に合格するためのポイントや、それぞれの違いについて確認しておきましょう。

正規雇用じゃないとダメ!?

正規雇用ではない「非正規社員」の場合は、大きく分けて次の3つに分類されます。

- 契約社員

- 派遣社員

- パート・アルバイト

住宅ローンは、通常は正規社員であることが借り入れの条とされており、以前はこうした正規雇用以外の雇用形態のの人は審査対象になりませんでした。

ですが、近年では働き方が多様化していることもあり、非正規社員でも住宅ローンを借りられるケースが増えています。

非正規社員は勤続年数と収入の安定性が重要

契約社員の場合

契約社員は、一定の期間ごとに契約の更新や再契約をするのが一般的です。

その勤続年数が2~3年以上あれば、民間金融機関で住宅ローンが組める可能性が高いです。

ただし契約社員は、たとえば会社の都合で突然解雇されるような可能性があったりと安定性が高いとは言えません。

そのため、審査の際には実際の年収の80%程度の金額で想定されることもあります。

派遣社員の場合

派遣社員の場合は、勤続年数1年以上などであれば、正規社員と同じように民間の住宅ローンが組めます。

実は派遣社員は、契約社員と比べて比較的ローンを借りやすい傾向にあります。

仮に勤務先が倒産した場合、契約社員は次の仕事先を見つけるのに時間がかかるのに対し、派遣社員は別の派遣先で収入を得ることが可能だからです。

パート・アルバイトの場合

パート・アルバイトの場合が一番条件としては難しいですが、フラット35がおすすめです。

フラット35は「雇用形態」を審査の条件にしていないので、パートやアルバイトでも2年以上の勤続実績があれば利用できます。

正規社員でも給与形態によって借入額に差がつく

じゃあ正規社員なら安心……と思われがちですが、正規社員の場合も、給与形態によって借りられる金額が変わってくるので注意が必要です。

「ちゃんと返済できるか?」を審査するにあたっては、当然ですが「収入が安定しているかどうか」を見られることになります。

たとえば、給与形態が毎月一定の「月給制」の場合は、給与収入は安定しているといえるので審査にも有利です。

ところが、給与が「歩合制」の場合を考えてみましょう。

歩合制の場合は、固定給に加え、業績に応じた歩合給が加算されるという形態になります。

もし、給与全体に占める歩合給の割合が多ければ、業績によって月給額が大きく変動することもあり、安定しているとはいえなくなります。

前者と後者では、借入できる金額にも差がついてしまう場合があります。

たとえば、これまでの給与が安定していることを証明するために過去3年分の給与明細書を提出したりすれば、プラス評価につながります。

非正規社員でも住宅ローンが借りやすい時代に

契約社員やアルバイトなどの非正規社員は、正規社員に比べると審査で不利になることは否めません。

とはいえ、最近は以前と比べて非正規社員でも審査に通りやすくなっており、都市銀行や地方銀行でも十分通る可能性があります。

ネット銀行などに関しては、審査基準に勤続年数が含まれないところもあります。

非正規社員が審査に通るための3つのポイント

契約社員が審査に通りやすくするためのポイントとしては、

- 年収

- 頭金

- 返済負担率

の3つをおさえておきましょう。

年収

正規社員と同じですが、当然、非正規社員でも年収が高いほど審査は通りやすくなります。

金融機関で求められていなくても、源泉徴収票や納税証明書を提示するとプラスの評価をされることもあります。

契約社員であっても安定的にキャリアを積んでおくことが大切です。

頭金

金融機関側にとっては、頭金を100万円しか用意していない人と500万円用意している人では、申込者に対する安心度は変わります。

貯蓄額が多ければ、それだけ返済能力を高く評価され、審査に通りやすくなります。

毎月返済額も少なくなるので、正規社員以上に頭金はできるだけ多くの金額を用意しておくべきです。

返済負担率

返済負担率とは

年収に対して、年間返済額が占める割合を「返済負担率」と言います。

収入の中でどのくらいの割合の額をローンの返済にあてているのかを確認するパーセンテージになります。

返済負担率=年間の返済額÷額面年収×100

非正規社員は正社員に比べて、この返済負担率を低く設定されやすいです。

そのため、同じ年収であっても非正規社員の場合は借入可能額が少なくなってしまいます。

審査に通りやすいフラット35がおすすめ

最近では非正規社員でもさまざまな住宅ローンが借りやすくなっていますが、なかでもフラット35がおすすめです。

フラット35は、雇用形態や勤続年数による条件を設けていないため、パートやアルバイトでもそのほかの条件をしっかり満たしていれば、対象となる返済負担率の範囲で借り入れができます。

また、雇用形態の条件がないので、返済負担率の基準を満たさなければ、配偶者等との収入合算も利用しやすくなります。たとえば夫が契約社員で妻がパートでも借りられる可能性があります。

また、自営業者と同じように、健康保険・年金への加入や、所得税・住民税をきちんと納税しているかもしっかり確認しておくことが大切です。

納税証明書は過去2~3年分用意し、未納分があったら納入しておきましょう。

適正な返済能力を認められれば、非正規社員でも住宅ローンを借りることは可能なのです。

住宅ローンを借りるなら「一括仮審査」が絶対オススメです。

住宅ローンをどの金融機関で借りたらいいのか?

色々調べて比較して、一番良い金融機関を選びたいですよね。

でも……

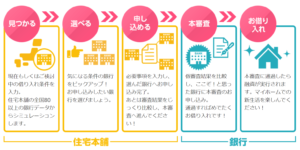

住宅ローンの審査には、仮審査と本審査の2段階があります。

もし仮審査に落ちてしまったら、その時点でその金融機関からは借りられません。

そうなったら、せっかく悩んだ時間が無駄になってしまいますよね。

こんなふうにならないために、一括仮審査がオススメなのです。

一括仮審査って?

「住宅本舗」を利用すれば、約80の金融機関の中から最適なところを選んで、最大6銀行に一括で仮審査を申し込めるんです!

一気に複数の金融機関で仮審査を行えば、仮審査が通った金融機関の中から一番良い金融機関を選んですぐに本審査に進むことができますね!

住宅本舗を使えば……

- 複数の金融機関に一括で仮審査を申し込めるから、スピーディーに進められる

- 金利や事務手数料など、それぞれの金融機関をじっくり比較して一番良いものを選ぶことができる

- WEBから入力するだけで簡単に仮審査に申し込める

一番良い金融機関を見つけるために、まずは気軽に申し込んでみましょう!