共働き家庭の場合はそこに注意が必要です。

ライフプランによって異なる共働き家庭の住宅ローン

共働き家庭の資金計画の場合は、妻が定年まで仕事を続け、そのまま共働きを続けるかどうかによって変わってきます。

もし将来的な予定が明確になっていないのであれば、共働きと言えども妻の収入に頼りすぎないように計画を立てることをおすすめします。

共働き家庭の住宅ローンの特徴

夫も妻も働いている共働き家庭は、収入源が2つあるため比較的多くの収入を得ることができます。

そのため、返済額が多少変動したとしても柔軟に対応することが容易なので、変動金利や短期の固定金利期間選択型の住宅ローンであっても借りやすい家庭といえます。

幅広い選択肢の中から住宅ローンを選ぶことができるというところが、共働き家庭のメリットになります。

収入に余裕があれば、繰り上げ返済もしやすくなります。

手数料がかからず、インターネットや電話で簡単に手続きできる住宅ローンを利用すると良いと思います

また、収入源が多いことで審査にも通りやすくなることも共働き家庭の強みと言えます。

たとえば、住宅ローンの収入基準に夫の収入が満たなかった場合、妻の収入も合算して審査することができます。

夫婦がずっと仕事を辞めずに共働きを続けていく場合

将来的に夫と妻の両方が仕事を続けていくつもりなのであれば、夫婦それぞれで住宅ローンを借りるという方法もありです。

そのようにして借りた場合、夫と妻それぞれが住宅ローン控除を受けることができるため、減らせる金額が大きくなります。

また、将来のライフスタイルの変化や金利動向の変化を考慮して、2人がそれぞれ金利や返済期間に異なるタイプの住宅ローンを利用することもできます。

夫婦でリスクを分散できるので便利です。

注意ポイント

夫婦がそれぞれの名義で住宅ローンを借りる場合は、住宅は共有名義とするのですが、持ち分は資金の負担割合に応じて登記しなければなりません。

これは、頭金を夫婦それぞれの貯蓄から支払った場合も同様です。

たとえば、妻もお金を出しているにもかかわらず夫だけの名義にしていると、妻から夫への贈与とみなされ、贈与税を支払わなくてはならなくなってしまうので注意が必要です。

妻が仕事を辞めるかもしれないとき

現在は共働きであっても、たとえば妻の出産や子育てがきっかけで仕事を続けられなくなる可能性や、将来退職する予定があるのなら、夫婦両方の収入に頼りすぎないローン設計をする必要があります。

夫婦それぞれの名義でローンを借りていた場合、妻が退職して収入を得られなくなったら、妻名義の住宅ローンを夫の名義に変更しなければなりません。

そのためには、登記の持ち分を変更したり住宅ローンの借り換えを行ったりなど、手間もお金もかかってしまいます。

そこで、片方が将来的に仕事を辞める可能性のある夫婦におすすめなのが、2人で住宅ローンを借りる際、妻名義の住宅ローンの金額を少なめにしたり、期間を短めにして借りて置き、妻名義のローンから優先的に繰り上げ返済していくという方法です。

こうしておけば、仮に途中で仕事を辞めても、後に残る負担を軽くできます。

そのまま退職金で完済できることもあるかもしれません。

出産後も仕事を続けることができた場合でも、住宅ローン返済が終わった後の妻の収入を貯蓄や教育費に回すことができるので、この方法をとっておいて損はないでしょう。

また、近い将来に妻が仕事を辞める可能性が高いのであれば、頭金だけを妻が負担し、ローンは夫だけが借りるという方法もあります。

DINKs家庭の住宅ローン

DINKsとは、夫婦共働きで、意図的に子供を持たない夫婦のことです。

2人だけの生活を謳歌しているDINKsの家庭は、2人の収入から返済することをを前提に、大型の住宅ローンを借りてしまうこともあるかもしれません。

収入源が2つあるので、そのまま順調に返済できていれば問題はありません。

しかし、実はDINKs家庭でも、30代後半になってから急に子どもが欲しくなるケースは珍しくありません。

出産や子育てのために妻が仕事を辞めることになると、その後のマネープランが大きく変わるため、大型のローンを借りていた場合返済が難しくなる可能性もあります。

ローン選びの際は慎重に考えましょう。

しかも、遅く子どもを授かった場合は、定年になっても教育費が残ることも考えられます。

住宅購入の前には、改めて夫婦でライフプランについてよく話し合うことが大切です。

また、高額の物件を買うのなら、頭金は多めに準備しておきましょう。

共働き家庭の物件選びのポイント

立地が重要!

共働き家庭に限ったことではありませんが、夫婦どちらも仕事をしている家庭は特に物件の立地が重要になります。

夫婦の職場が別々であれば、それぞれの職場への距離や交通の便を考慮したうえで最適な場所を選ばなくてはなりません。

また、出産後も夫婦両方が仕事を続けていく予定の家庭であれば、託児所や実家が近いという条件で選ぶのも良いでしょう。

まとめ

- 共働き家庭は変動金利型や短期の固定型も借りやすい

- 夫婦それぞれの名義でローンを借りたり収入を合算したりできるため、選択肢の幅が広がる

- ずっと共働きを続けるのか、将来的に退職する可能性があるのかによってマネープランは大きく変わるので注意!

住宅ローンを借りるなら「一括仮審査」が絶対オススメです。

住宅ローンをどの金融機関で借りたらいいのか?

色々調べて比較して、一番良い金融機関を選びたいですよね。

でも……

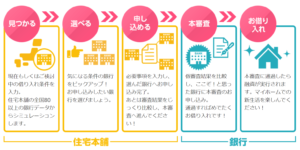

住宅ローンの審査には、仮審査と本審査の2段階があります。

もし仮審査に落ちてしまったら、その時点でその金融機関からは借りられません。

そうなったら、せっかく悩んだ時間が無駄になってしまいますよね。

こんなふうにならないために、一括仮審査がオススメなのです。

一括仮審査って?

「住宅本舗」を利用すれば、約80の金融機関の中から最適なところを選んで、最大6銀行に一括で仮審査を申し込めるんです!

一気に複数の金融機関で仮審査を行えば、仮審査が通った金融機関の中から一番良い金融機関を選んですぐに本審査に進むことができますね!

住宅本舗を使えば……

- 複数の金融機関に一括で仮審査を申し込めるから、スピーディーに進められる

- 金利や事務手数料など、それぞれの金融機関をじっくり比較して一番良いものを選ぶことができる

- WEBから入力するだけで簡単に仮審査に申し込める

一番良い金融機関を見つけるために、まずは気軽に申し込んでみましょう!