本当に家賃程度で買えるんですか?だとしたらすごくおトク!!

広告には、さまざまな危険が潜んでいるんです。

広告に潜む落とし穴に注意!

広告を見て、「これなら楽に返済できそう!」と思われることがあるかもしれません。

しかし、広告上の返済と実際の返済プランはまったく違います。

広告とは、消費者を買う気にさせるための道具です。

そのため、「オトク感がある」という印象を与える言葉が並んでいるのが当たり前。

買い手にとってのデメリットが極力見えないようにしているものなので、広告に書いてあることをそのまま鵜呑みにしてはいけません。

受託ローンについても、「このくらいなら家賃と変わらないから楽に返済できる!」と思わせるために、返済額をできるだけ少なく見せるトリックを使っているんです。

返済条件や購入後にかかる諸費用など、広告上でうたわれている返済プランの落とし穴を知っておきましょう。

住宅ローンの設定条件は要確認!

マンションの広告でよく見かけるのが、「家賃程度の負担で購入できます」のフレーズ。

しかし、これを鵜呑みにするのはかなり危険です!

なぜなら、こうした返済額の計算方法には、ちょっとしたカラクリがあるからです。

そもそも住宅ローンの毎月返済額は「金利」「期間」「金額」で決まります。

よって、

・いくらの金利で借りるか

・何年で返済するか

・どのくらいの割合をボーナスで返すのか

など、さまざまな条件によって毎月返済額が大きく異なってくるため、その設定次第で、広告上の返済金額はある程度操作できるものなのです。

さらに広告の返済プランでは、ボーナス返済の割合がとても高く設定されていたり、金利の低い変動金利での計算になっていたりすることもあります。

実際の返済プランと広告上の返済プランには大きな差異があるということを知っておきましょう。

持ち家だからかかる費用がある

さらに住宅購入後は、持ち家ならではの費用も負担しなければなりません。

たとえば固定資産税や、住宅ローンの種類によっては団体信用生命保険の保険料も支払う必要があります。

マンションであれば、毎月の管理費や修繕積立金の負担もあり、ランニングコストになるので決して軽い負担ではありません。

さらに、賃貸暮らしのときよりも広い家になったり、部屋の数が増えたりするのであれば、その分光熱費もこれまでより増えることが予想されます。

毎月返済額には、こうした購入後の税金や保険料などの費用も合わせた金額で考えなければなりません。

「家賃程度」といううたい文句に、ついつい単純に今の家賃と比較してしまいがちですが、今の家賃と比較するなら、必ず自分自身のの返済プランを試算しましよう。

広告の返済プランをそのまま自分の返済プランとして鵜呑みにするのは危険です。

こんな広告に注意!落とし穴にハマらないためのチェックポイント

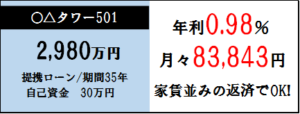

たとえば、このような新築マンションの広告があったとします。

一見すると、毎月の返済額が少なく、家賃並みの毎月返済額で負担が少なそうな印象を受けますよね。

でも実際は、こんなに多くの落とし穴が潜んでいるんです!

チェックポイント①

「自己資金30万円」3000万円の物件に対して頭金がたったの30万円なんてありえません。

広告ではどのようにでも書けますが、実際にこの頭金の金額で購入するのは無理でしょう。

チェックポイント②

「年利0.98%」この書き方では、固定金利なのか変動金利なのか分かりません。

通常は、「概要欄」としてとても小さな字で記載されていることも多いのですが、まったく書かれていない場合もあります。

たとえばこれがもし「2年固定金利型」という前提であれば、最初の2年間だけが0.98%ということ。

0.98%の低金利がこの先ずっと続くとは考えにくいですから、金利上昇とともに返済額は確実にアップしていきます。

このように広告では、返済額を少なく見せるために、変動金利型や短期固定金利型といった「低く見えるけれど将来の金利上昇リスクを持つ金利タイプ」をもとに計算していることが多いのです。

チェックポイント③

「期間35年」実は広告の場合、返済期間が35年になっていることがほとんどです。

仮に、40歳の人がこのプラン通りに住宅ローンを借りるとすると、完済する頃には75歳。

今の時代は十分な退職金や年金が望めないため、多額の返済を退職後に残すのはかなりリスクの大きい計画だと言えるでしょう。

たとえば、返済期間を25年くらいでイメージしている人が、返済期間が35年の前提で算出された広告を見た場合、かなり計画にズレが生じてしまいますよね。

チェックポイント④

さまざまなランニングコストも考慮する特にマンションの場合、ローンの返済以外にも多くのランニングコストがかかることが多いです。

たとえば、

・管理費

・修繕積立金

・駐車場や駐輪場代

・バルコニーやポーチなどの使用料金

などです。

これらも、「概要欄」に小さな文字で書かれていることが多いので見落としがちです。

さらに固定資産税を含めると、ローンの返済額以外にも年間で30~50万円程度の住居費がかかるのです。

「売り手発信の情報」に注意!セールストークの罠

超低金利プランなど、一見お得に見えるプランを進める営業マンもいますが、そんなセールストークにもリスクが潜んでいます。

売り手情報に惑わされず、冷静に判断することが大事なのです。

セールストーク=真実ではない!

マンション等のモデルルームで渡されるパンフレットのうたい文句や、セールストークで次のようなフレーズを聞いたことはありませんか?

「賃貸に家賃を払うのはお金を捨てるようなものですが、マイホームは自分の資産になります」

「貯金をしている間に金利は上がります。頭金がなくても低金利の今のうちにローンで買った方がトクです」

マイホームを購入しようとするにあたって、モデルルームなどからもこうしたたくさんの「売り手発信の情報」に触れることがあります。

もちろん広告と同じで「売るための情報」と頭ではわかっていても、実際に他人の意見や考え方に触れる機会が少ないと、ついついそうした情報が正しいものと思ってしまいがちです。

でも、それはとても危険なこと。

マイホームは人生で一番高額な買い物ですから、慎重に、そして冷静に、情報を取捨選択しながら自分に合った資金計画を立てていかなくてはなりません。

教科書通りの説明に惑わされるな!低金利ローンに注意

0.98%とか1%といった「超低金利ローン」を利用した資金プランを勧めてくる営業マンはたくさんいます。

ですが、一見お得に見えるこのプランにも落とし穴が潜んでいるんです。

金利アップと同時に給料アップはない

先ほどの広告の例にもありましたが、「低金利ローン」とうたわれているものは、実際には最初の数年間だけ金利を固定するタイプのものが多いです。

それが分かった上で話を聞くと、

という疑問が当然湧き上がってきますよね。

このような顧客の質問に対して、営業マンがよく使うセールストークがこれです。

「金利が上がるということは、給料も上がるということなので心配ないですよ。」

こう言えるのは、「金利が上昇する=好景気」つまり給料が上がるという教科書的な考えに基づいているからです。

ですが実際は、高度経済成長時代ならともかく、景気が良くなったからといってすべての会社が給与アップするなんて、今の時代考えられませんよね。

金利アップは待ってくれない

さらにこのフレーズにはもうひとつ重大な落とし穴があります。

たとえば、固定期間3年の金利1%、35年返済で3000万円を借りたとしましょう。

当初の返済額は月額8万4685円です。(ボーナス返済なし)

もし3年経過後の金利が3%なら、返済額は月額11万2787円(約2万8000円アップ)、4%なら、なんと12万8550円(約4万4000円アップ!)になります。

こうして具体的な金額で見てみると分かりやすいですが、世の中の景気が良くなったからといって、月給が突然3万円も4万円もアップする会社が日本にどのくらいあるのでしょうか。

給料アップは通常、時間をかけて少しずつ行われますよね。

一方で住宅ローンは、固定期間が終了すると同時に新金利に基づいて返済額を再計算し、翌月の返済額から値上がりします。

つまり、待ったなしで突然返済額は上がるのです。

多くの営業マンは、この「金利が上がったら給料も上がるから大丈夫ですよ」という言葉を、具体的な数字の検証をせずに言っているのです。

マイホームの資金計画を立てるうえで大切なのは、リスク管理です。

「売るため」のセールストークを鵜呑みにして安心するのではなく、実際に返済するときのことを具体的に考えて、本当にリスクがないのかを確認しなければなりません。

自分で判断できるように勉強しなければいけませんね。

自分自身でリスク管理ができるよう、ローンの仕組みをはじめ、ローンのカラクリやリスク、一般論の落とし穴なども知っておく必要がありますね。

まとめ

- 「家賃なみの返済額」のうたい文句をそのまま受け取ってはいけない

- 広告上の返済プランと自分が実際にできる返済プランは違う

- 「売り手発信」の情報を鵜呑みにしない!自分で考えてリスク管理を

住宅ローンを借りるなら「一括仮審査」が絶対オススメです。

住宅ローンをどの金融機関で借りたらいいのか?

色々調べて比較して、一番良い金融機関を選びたいですよね。

でも……

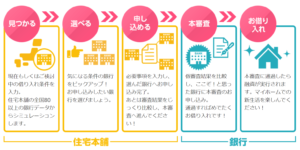

住宅ローンの審査には、仮審査と本審査の2段階があります。

もし仮審査に落ちてしまったら、その時点でその金融機関からは借りられません。

そうなったら、せっかく悩んだ時間が無駄になってしまいますよね。

こんなふうにならないために、一括仮審査がオススメなのです。

一括仮審査って?

「住宅本舗」を利用すれば、約80の金融機関の中から最適なところを選んで、最大6銀行に一括で仮審査を申し込めるんです!

一気に複数の金融機関で仮審査を行えば、仮審査が通った金融機関の中から一番良い金融機関を選んですぐに本審査に進むことができますね!

住宅本舗を使えば……

- 複数の金融機関に一括で仮審査を申し込めるから、スピーディーに進められる

- 金利や事務手数料など、それぞれの金融機関をじっくり比較して一番良いものを選ぶことができる

- WEBから入力するだけで簡単に仮審査に申し込める

一番良い金融機関を見つけるために、まずは気軽に申し込んでみましょう!